La decisión del Tribunal Constitucional (TC) de anular el impuesto sobre la plusvalía ocasionó un terremoto en las arcas de todos los ayuntamientos de España.

Índice de contenidos

Quince días después del polémico fallo, hecho público el pasado 26 de octubre, el 10 de noviembre de 2021 entra en vigor el nuevo tributo de plusvalía en forma de un decreto-ley aprobado por el Gobierno con carácter urgente. Se termina con el vacío legal y se establecen nuevas normas para calcular el segundo tributo más importante en términos de ingresos para las arcas municipales. A partir de ahora el contribuyente tendrá más de una alternativa para tributar en función del incremento de valor real que haya obtenido en la transacción.

¿QUÉ ES LA PLUSVALÍA?

La plusvalía es un impuesto municipal sobre la transmisión de terrenos de naturaleza urbana y el segundo tributo que más ingresos aporta a las arcas locales después del IBI. Solo el pasado año reportó a los municipios ingresos por un importe de 1. 718 millones de euros.

¿QUÉ GRAVA?

La Ley Reguladora de Haciendas Locales define el impuesto de plusvalía, oficialmente conocido como Impuesto de Valor de los Terrenos de Naturaleza Urbana (IVTNU), como un tributo directo que grava “el incremento de valor que experimenten dichos terrenos y se ponga de manifiesto a consecuencia de la transmisión de propiedad de los terrenos de cualquier título o de la constitución o transmisión de cualquier derecho real de goce, limitativo del dominio, sobre los referidos terrenos”.

¿QUIÉN LA PAGA?

- Si hay una compraventa de inmueble la plusvalía la paga el vendedor.

- En el caso de una herencia, la persona o personas que heredan el bien.

- Si el bien es fruto de una donación, quien recibe la donación es también quien abona la plusvalía municipal.

¿CÓMO SE CALCULABA HASTA AHORA?

Para calcular la plusvalía se tenían en cuenta:

- El valor del suelo

- La tasa de revalorización anual (es municipal y varía en función del Ayuntamiento)

Por lo tanto, era necesario saber el valor catastral de la vivienda y el tiempo transcurrido desde que se compró el bien hasta que se transfiere a otras manos. Pero ¿cómo se obtenía la base imponible? ¿Cómo se calculaba la valoración sobre la que se aplicaría dicho impuesto? Para hacerlo había que tener en cuenta la tasa de revalorización -que suelen oscilar entre un 3 y un 3,7%- y, una vez obtenida la base imponible, sobre la misma se aplicaba un tipo impositivo fijado por cada Ayuntamiento y que puede alcanzar el 30%. La cifra resultante era lo que había que pagar de plusvalía.

¿POR QUÉ SE CONSIDERÓ INCONSTITUCIONAL?

Hasta ahora había que pagar la plusvalía siempre que se producía una transmisión del inmueble hubiese o no un incremento del valor de los terrenos, pero el Tribunal Constitucional tumbó este impuesto al considerar que el método de cálculo de la base imponible de dicho tributo es inconstitucional. En concreto, el Alto Tribunal, en sentencia del 26 de octubre de 2021, declara inconstitucionales y nulos tres apartados del artículo 107 de la Ley Reguladora de las Haciendas Locales.

En TC sostiene que el impuesto en cuestión establece “un método objetivo de determinación de la base imponible del impuesto que determina que siempre haya existido aumento en el valor de los terrenos durante el periodo de la imposición, con independencia de que haya existido ese incremento y de la cuantía real de ese incremento”.

Es decir, que el impuesto se basa en unas tablas preestablecidas (catastro) por los municipios y unos baremos sin tener en cuenta en absoluto la evolución real del valor de los terrenos sobre los que está construida la vivienda y que, por ejemplo, pueden haber bajado y no subido de precio a lo largo de los años. En este sentido, el Constitucional añade que el cálculo es ajeno a la propia situación del mercado porque la “realidad económica ha destruido la presunción de revalorización anual de los terrenos urbanos”.

¿QUÉ CAMBIA EN LA NUEVA PLUSVALÍA? NOVEDADES

- Se sustituyen los porcentajes anuales empleados hasta ahora por unos coeficientes máximos que ahora se fijan según los años transcurridos desde la compra del inmueble. Estos coeficientes se actualizarán cada año para reflejar la verdadera realidad del mercado y sus fluctuaciones.

- Se introduce un nuevo sistema para determinar cuál es la base imponible en función de la ganancia obtenida por el contribuyente con la transmisión y calculada restando al precio de venta del bien el de adquisición.

- Se podrá elegir entre dos opciones:

- No se gravarán aquellas operaciones que supongan pérdidas para el contribuyente, es decir, si el contribuyente no obtiene una ganancia patrimonial por la venta, quedará exento de pagar el impuesto.

- Se introduce un coeficiente para aquellas transmisiones que se realicen antes del año.

CÁLCULO DE LA BASE IMPONIBLE: HAY DOS MÉTODOS

El nuevo impuesto da dos opciones a los contibuyentes para calcular la base imponible:

1. Por estimación objetiva:

La base imponible sería el resultado de multiplicar el valor catastral del suelo en el momento de la transmisión por los coeficientes que establezca el municipio donde se ubique dicho inmueble. En ningún caso el coeficiente podrá superar los límites estatales. Es un método similar al que había hasta ahora. Los ayuntamientos podrán rebajar hasta el 15% el valor catastral del suelo para adaptar el importe del impuesto a la realidad del mercado del municipio.

2. Por estimación real:

- La base imponible se obtiene en este caso calculando la revalorización real del suelo, que es la diferencia entre el precio de compra y de venta

¿SE PUEDE RECLAMAR?

En principio sí, pero solo en casos muy determinados:

Pueden reclamar (si las liquidaciones no son firmes)

- Las personas que pagaron el impuesto pese a que con la venta de la propiedad no obtuvieron beneficios. Los plazos para reclamar también varían: para las autoliquidaciones, cuando se ha pagado el tributo de forma voluntaria, el plazo es de cuatro años; para las liquidaciones, el plazo es de un mes si el pago se hizo por requerimiento municipal

No es posible reclamar:

- Cuando las liquidaciones son firmes, ya que las plusvalías no fueron recurridas, es decir, aquellas que, a fecha de dictarse la sentencia (26 de octubre de 2021) hayan sido decididas definitivamente mediante sentencia con fuerza de cosa juzgada o mediante resolución administrativa firme.

- El TC también considera situaciones consolidadas las liquidaciones definitivas o provisionales que no hayan sido impugnadas a la fecha de dictarse en sentencia y las autoliquidaciones cuya rectificación no haya sido solicitada a dicha fecha.

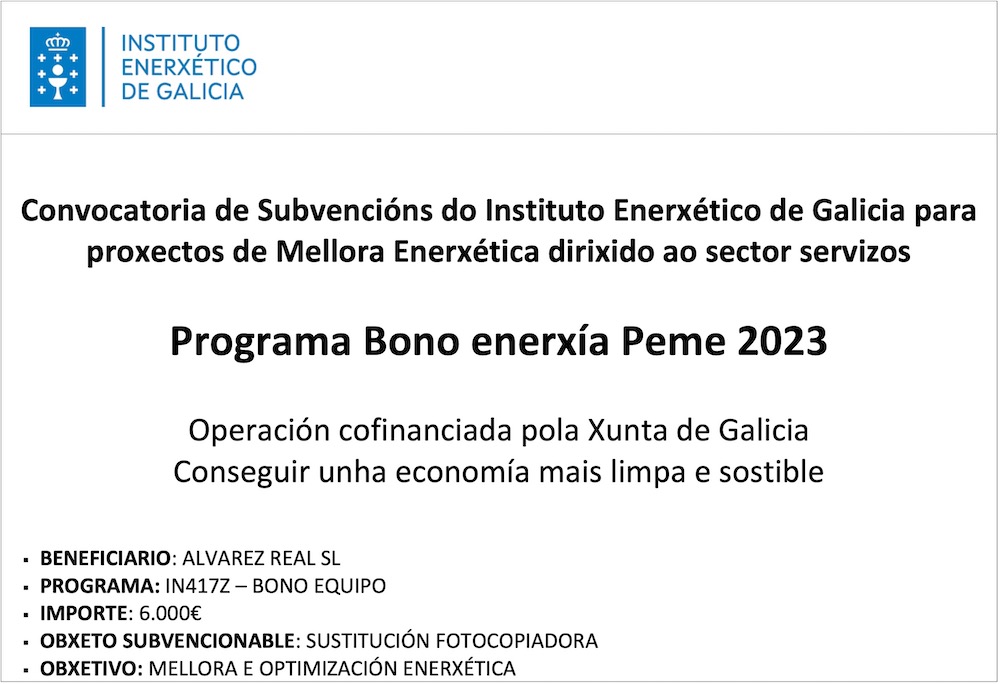

Si tienes dudas sobre el impuesto de plusvalía y necesitas asesoramiento experto nuestro equipo jurídico de Álvarez Real analizará tu caso sin compromiso.