La Agencia Tributaria ha iniciado una nueva cruzada contra la deducibilidad de las retribuciones de los administradores en las empresas en el Impuesto de Sociedades.

Índice de contenidos

No es la primera vez que el Ministerio de Hacienda pone el foco en los sueldos que perciben los miembros de los consejos de administración de las empresas, pero tras un período de tregua iniciado el 1 de enero de 2015 con la con la entrada en vigor de la Ley 27/2014, del Impuesto sobre Sociedades, el conflicto ha vuelto a surgir.

Esta vez Hacienda pone en el punto de mira estas retribuciones con la legislación en la mano, especialmente tras la resolución del Tribunal Económico-Administrativo Central (CEA) del 17 de julio de 2020, que ratifica que las retribuciones de los consejeros no son deducibles si no se cumplen una serie de condiciones. Las inspecciones no se han hecho esperar.

Así las cosas, las empresas deben revisar su situación actual en esta materia si no desean encontrarse con sorpresas desagradables con Hacienda. ¿Pero a qué realidad se enfrentan las empresas? si un socio o administrador no cumple los requisitos establecidos por la ley vigente, la Agencia Tributaria puede determinar que el sueldo que percibe por esta función no es un gasto deducible, con el importante perjuicio económico que esto puede suponer para las arcas de la empresa.

Es muy importante estar bien asesorado, escuchar a los profesionales. Son los expertos en derecho tributario, laboral y contable los que mejor pueden aconsejarte y guiarte de forma eficaz para saber qué hay que hacer para evitar desencuentros con Hacienda, que está rechazando casi de forma sistemática la deducibilidad de la remuneración de los administradores cuando no se cumplen las condiciones necesarias que marca la ley.

Los requisitos mercantiles establecidos por la jurisprudencia del Tribunal Supremo, que el TEAC ha elevado a condiciones para la deducibilidad del gasto en el Impuesto sobre Sociedades son:

- DEBE ESTAR EN LOS ESTATUTOS: Cuando el cargo de administrador sea retribuido, los estatutos deberán recoger el sistema de retribución, que puede consistir en una retribución fija, dietas de asistencia, retribución variable -en cuyo caso habrá de recoger los parámetros de referencia para su cálculo-, participación en beneficios, remuneración en acciones o vinculada a su evolución, indemnización por cese –salvo que venga motivado por el incumplimiento de las funciones propias de su cargo- y sistemas de ahorro o previsión. Asimismo, los estatutos no sólo deben prever el sistema de remuneración de los administradores oconsejeros no ejecutivos o “deliberativos”, sino también el de los consejeros delegados o de aquellos consejeros que ejerzan funciones ejecutivas.

- TIENE QUE SER APROBADO POR LA JUNTA: Aprobación del importe máximo de remuneración del conjunto de los administradores y su distribución entre estos. La junta general debe aprobar el importe máximo de remuneración anual del conjunto de los administradores, que permanecerá vigente en tanto no se apruebe su modificación. Siempre que la junta no determine lo contrario, este importe será distribuido por acuerdo de los administradores y, en el caso del consejo de administración, por decisión de éste. La remuneración de los administradores deberá en todo caso guardar una proporción razonable con la importancia de la sociedad, la situación económica que tuviera en cada momento y los estándares de mercado de compañías comparables.

- FORMALIZACIÓN DE UN CONTRATO. Debe formalizarse entre el consejero delegado o ejecutivo y la compañía y tener la aprobación del consejo de administración por las dos terceras partes de sus miembros. Cuando un miembro del consejo sea nombrado consejero delegado, o se le atribuyan funciones ejecutivas por cualquier otro título (apoderamientos, por ejemplo), es necesario firmar un contrato con el consejero delegado y/o ejecutivo. El consejero afectado deberá abstenerse de asistir a la deliberación y de participar en la votación. El contrato aprobado deberá incorporarse como anejo al acta de la sesión y detallará todos los conceptos que integren la retribución del consejero por el desempeño de funciones ejecutivas, no pudiendo percibir otras retribuciones en cantidad o por conceptos distintos de los previstos en el contrato.

¿CUÁNDO NO ES POSIBLE DEDUCIR LA RETRIBUCIÓN?

Cuando los estatutos determinan la gratuidad del cargo de administrador los importes que reciba por ejercer funciones directivas no serán deducibles ya que se consideran incluidos dentro de las funciones que corresponden a un consejero delegado. Por lo tanto, si un administrador o consejero recibe un sueldo por desempeñar funciones directivas o de gerencia los estatutos deben reflejarlo así y que los socios acuerden la cuantía de la retribución dentro de los parámetros de los propios estatutos de la empresa.

¿QUÉ DEBO HACER ANTE UNA INSPECCIÓN?

Las inspecciones de Hacienda para comprobar si las cantidades económicas recibidas son susceptibles de ser deducibles han aumentado considerablemente desde principios de 2021, por eso, ante la posibilidad de una visita de la Agencia Tributaria la recomendación que hacemos es clara: la empresa debe diseñar una estrategia para dar una respuesta a la Agencia Tributaria con el fin de evitar posibles irregularidades.

PONTE EN MANOS EXPERTAS

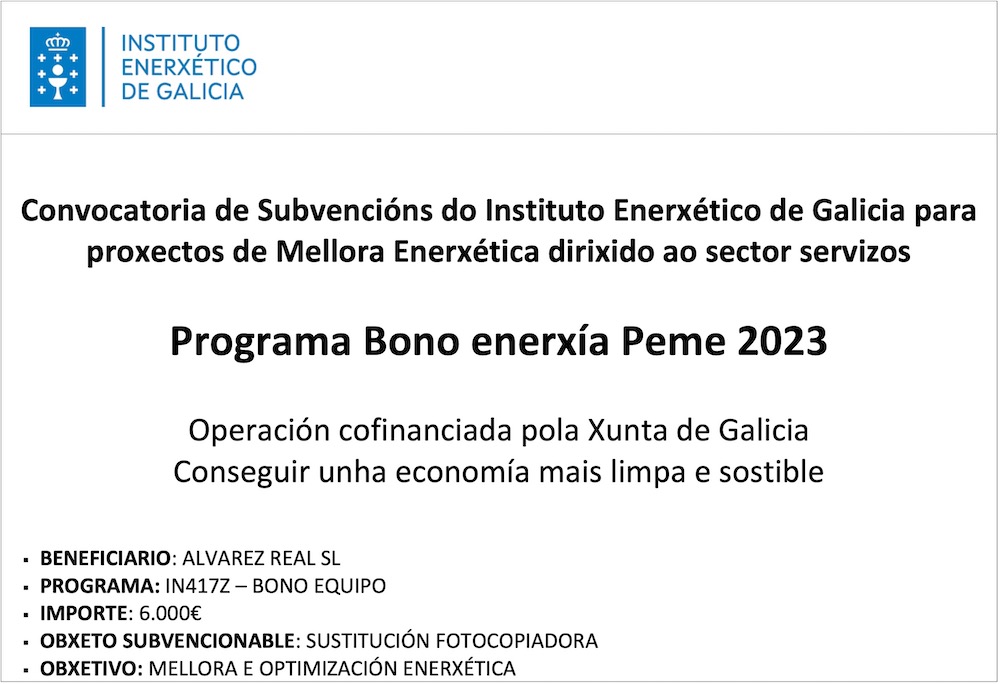

Un buen equipo de asesores dispone de toda la información y los medios a su alcance para ayudarte. Asesoria contable, fiscal y laboral Álvarez Real cuenta con profesionales que analizarán tu caso de forma detallada con el fin de encontrar la mejor solución.